相続が発生した場合、亡くなった方の財産が預貯金だけであれば、遺産分割しやすい財産としてトラブルにもなりにくいのですが、相続不動産がある場合、遺産分割や名義変更を含めてあらゆることを考えなければならず、専門家を入れないで相続人間で行うには負担が大きく、こういう時にどの専門家に何を依頼すればいいか、かかる費用についてまとめてみました。

目次

1.不動産を相続する場合に考えること

2.誰に何を依頼すれば?

2-1.銀行・信託銀行

2-2.弁護士

2-3.税理士

2-4.行政書士(当相談室)

2-5.不動産会社

2-6.司法書士

2-7.まとめ

3.かかる費用は?

3-1.不動産を相続すると、かかる費用

3-2.専門家に相続手続きを依頼する場合にかかる費用

3-3.税理士に相続の申告を依頼する場合の費用

3-4.不動産業者に不動産売却を依頼する場合の費用

最終更新日:2023年12月18日

不動産を相続する場合に考えること

もし不動産を相続する場合、初めての相続で何をどうすればいいかと不安に思う方が多いと思います。まず初めにすることは名義変更です。ただ名義変更するといっても手続きは簡単にできるものではなく、遺産相続手続きが必要となります。

相続手続きは、①相続人調査②相続財産調査③遺産分割協議④名義変更の順で行います。詳しくはこちらを参照ください。

自分で相続手続きをするとこんなに大変

③遺産分割の際に相続人間の分割方法に注意が必要で、遺産分割には

1現物分割

2換価分割

3代償分割

4共有分割

の4種類があります。

④名義変更について今のところ期限はありませんが、

これまで相続に係る不動産の名義変更(相続登記)について期限がありませんでしたが、2021年の改正で相続に係る不動産の名義変更(相続登記)が義務化され、相続の発生かつ所有権を取得したことを知った日から3年以内に名義変更をしないと、10万以下の過料に課さられることになります。

また亡くなった方の相続財産の合計額により、相続税の申告が必要な場合、亡くなった日から10カ月以内に相続税の申告と相続税の納付が必要となります。

相続不動産の名義変更(相続登記)&相続税の申告が終わったら、相続不動産を保有するのか売却するのか考える必要があります。保有した場合、維持管理をする上で毎年いくら費用がかかるか考える必要があります。一方売却する場合、所得税などの税金を軽減できる特例を活用できる場合、売却するタイミングを考える必要があります。

誰に何を依頼すれば?

2-1.銀行・信託銀行

「安心感はありますが、遺産相続手続き費用は高額」

銀行や信託銀行で遺産相続手続き業務を扱っていますとの広告をHPや紙媒体で見かけることが多くなりましたが、実際、直接遺産相続手続きを行うものではなく、提携している司法書士や行政書士に依頼して相続不動産の名義変更を行ったり、税理士を紹介して相続税申告をサポートする窓口的な存在です。どの専門家に頼むか悩むより、一定の安心感はありますが、遺産相続手続き費用(最低100万円~)が高額になってしまったり、トラブルが予見されるものについては対応してくれない場合がありますので注意が必要です。

2-2.弁護士

「遺産相続トラブルなら弁護士」

弁護士は直接遺産相続手続きを行うことはなく、弁護士に依頼する場合は、相続人間で遺産分割の合意が取れず、相続不動産の遺産分割をめぐってトラブルになりそう・調停・裁判に発展しそうなケースになります。ただどの弁護士が相続を専門にしているか分かりづらいこともありますので、当相談室では相続専門の弁護士を紹介しております。紹介料はかかりませんので安心してご相談下さい。

2-3.税理士

「相続税の申告が必要なら税理士」

税理士は直接遺産相続手続きを行うことはなく、相続税の申告業務が必要な時に依頼することになります。相続税の申告は、相続開始(亡くなった日)から10カ月以内に行うことになりますので、相談・依頼のタイミングは遺産分割や名義変更が終わった後、つまり相続が発生してすぐというよりは後に相談することになります。一方で相続税の申告が必要ない場合は税理士に依頼する必要はありません。当相談室では、頂いた資料を基に相続税の申告が必要かどうか確認した上で、相続税の申告が必要な場合、相続専門の税理士をご紹介して、相続税申告期限内に間に合うよう迅速な不動産相続手続きを行っております。

また税理士は相続税申告以外に、不動産を相続した後に相続不動産の売却後の確定申告や税金の軽減を受けられる空き家特例の申請が必要な場合に依頼する必要があります。

2-4.行政書士(当相談室)

「不動産の遺産相続手続き・相続不動産のご相談・売却は

スタートライン相続手続き安心相談へ」

当相談室では、遺産相続手続きをメインに年間100件以上の相談・解決実績をもとに相続不動産の遺産分割のご提案、名義変更(*提携司法書士に委託)、また当相談室では不動産業の免許を取得しており、遺産分割時に必要な相続不動産の査定、名義変更後の相続不動産の売却までサポートしています。

①様々なケースに対応した不動産や預貯金などの遺産相続手続き

②不動産業の免許を持つ行政書士が相続不動産の査定・売却・相続人への分配

③相続税の申告が必要かどうかのご相談、専門の税理士紹介や必要書類取得

④費用が明確・利用しやすい設定

⑤全国対応(相続人・相続財産が全国各地でも対応可)

当相談室で、ご依頼の多い事例

これまで数多くの相続手続き業務を行ってきた中で、ご依頼が多い事例を挙げてみました。

相談事例①

「相続手続きから、相続不動産の売却、相続人への財産分配まで一括サポート」

東京都品川区Aさん

依頼理由:相続手続きから不動産の売却、面倒な分配までサポートしてもらえるから依頼しました。

相談事例②

「次の相続を意識した相続手続き」

東京都江戸川区Kさん

依頼理由:相続税、今後の相続を考えて遺産分割の相談にのってもらえるから。

上記事例以外にも多数の解決事例がございます。詳しくはこちらをご覧ください。

2-5.不動産会社

「相続不動産の査定・売却が必要なら不動産会社」

不動産を相続する場合、相続人間の遺産分割協議の合意から相続不動産の名義変更になりますが、名義変更後、相続不動産を売却する場合に不動産会社が必要となります。近年の相続は核家族化が進み、相続不動産が空家になってしまうことが多いことから名義変更後、売却するケースが多く、その際に不動産会社に相談・依頼することになります。また相続不動産を売却せず、名義変更してそのまま住む場合、相続不動産の価値を把握するため、不動産会社に相続不動産の査定を依頼して、市場に出した場合の価格を算出して、遺産分割時の資料とすることがあります。

ただ相続問題にかかわる相続不動産の査定・売却は、相続業務の知識・経験がある不動産会社である必要があり、近くの不動産会社に専門性があるとは限りません。当相談室では、不動産業の免許を持つ相続専門の行政書士が相続不動産の査定・売却まで行っておりますのでお気軽にご相談下さい。

不動産会社の選定についてこちらをご参照ください。

2-6.司法書士

「相続不動産の名義変更は司法書士」

行政書士と司法書士の違いが分かりにくいと思う方がいらっしゃると思いますが、司法書士は登記の専門家にて、法務局に対し、相続不動産の名義変更手続きを行います。しかし、相続手続きは不動産だけではなく、預金・株式・投資信託など多岐にわたります。司法書士によって違いますが、不動産登記だけでその他の相続手続きには対応していない司法書士もいらっしゃれば、遺産整理業務として不動産以外の相続手続きにも対応している司法書士もいらっしゃいます。また相続人間の遺産分割において相続不動産の査定が必要だったり、名義変更後に不動産の売却を予定している場合に別途不動産会社を探す必要があります。

2-7.まとめ

| ①銀行・信託銀行 | 銀行が直接遺産相続手続きを行うものではなく、提携している司法書士や行政書士に依頼して相続不動産の名義変更を行ったり、税理士を紹介して相続税申告をサポートする窓口的な存在です。安心感はありますが、相続手続き費用(最低100万円~)は高額。 |

| ②弁護士 | 相続不動産の遺産分割をめぐってトラブルになりそう・調停・裁判に発展しそうな場合に相談。 |

| ③税理士 | 相続税の申告業務が必要な時に依頼。その他相続税申告以外に、不動産を相続した後に相続不動産を売却した後の確定申告や税金の軽減を受けられる空き家特例の申請が必要な場合に依頼。 |

| ④行政書士(当相談室) | 遺産相続手続きをメインに年間100件以上の相談・解決実績をもとに相続不動産の遺産分割のご提案、名義変更(*提携司法書士に委託)、また当相談室では不動産業の免許を取得しており、遺産分割時に必要な相続不動産の査定、名義変更後の相続不動産の売却までサポートしています。 ①様々なケースに対応した相続不動産や預貯金などの相続手続き ②不動産業の免許を持つ行政書士が相続不動産の査定・売却・相続人への分配 ③相続税の申告が必要かどうかのご相談、専門の税理士紹介や必要書類取得 |

| ⑤不動産会社 | 相続不動産が空家になることが多いことから名義変更後、相続不動産を売却する際に不動産会社に相談・依頼。 |

| ⑥司法書士 | 司法書士は登記の専門家にて、相続不動産の名義変更手続きを行います。しかし、遺産相続手続きは相続不動産だけではなく、預金・株式・投資信託など多岐にわたります。司法書士によって違いますが、不動産登記だけでその他の遺産相続手続きには対応していない司法書士もいらっしゃれば、遺産整理業務として相続不動産以外の遺産相続手続きにも対応している司法書士もいらっしゃいます。また相続人間の遺産分割において相続不動産の査定が必要だったり、名義変更後に相続不動産の売却を予定している場合に別途不動産会社を探す必要があります。 |

かかる費用は?

3-1.不動産を相続すると、かかる費用

①名義変更の際にかかる登録免許税

法務局で登記申請する際にかかる税金で、収入印紙で収めます。相続登記の場合、固定資産税評価額の1000分の4の登録免許税がかかります。

例えば、不動産の評価額2000万円の場合

2000万円×4/1000=8万円

②相続財産総額が基礎控除を超える場合の相続税

相続税の平成27年の改正以降

3000万円+(法定相続の数×600万円)が相続税の基礎控除額となりました。この計算式に当てはめた額よりも相続財産合計額が上回る場合に相続税の申告が必要です。

例えば、相続人3名、相続財産6000万の場合

相続税の基礎控除額 3000万円+(相続人3名×600万円)=4800万円

相続財産が6000万円と相続税の基礎控除額を超えるため、相続税の申告が必要となります。

相続税がかかるどうか確認するために、不動産の価格を調査するために必要なのが、

土地・・・路線価

建物・・・評価額(固定資産税の納税通知書や評価証明書の記載)

③不動産を所有すると、固定資産税

毎年不動産を管轄する市区町村から固定資産税の納税通知書が送られてきます。

④相続不動産を売却した際にかかる譲渡所得税

相続不動産を売却して売却益が出た場合に課税される所得税及び住民税のことで、確定申告を行って納税する必要があります。 譲渡所得税の計算方式は

譲渡価格(売却価格)―(取得費+譲渡費用)―特別控除額(一定の場合)=課税譲渡所得金額

相続の場合、相続不動産の売却価格から取得費+譲渡費用より低い金額の場合、譲渡所得税はかからないことになります。

譲渡所得税がかかる場合、売却した相続不動産を所有していた期間が、売却した年の1月1日現在で5年を越えるかどうかにより、適用する税率が異なります。

所有期間が5年超・・・・長期譲渡所得

所有期間が5年以下・・・短期譲渡所得

| 所得税 | 住民税 | |

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

*相続不動産の所有期間は、被相続人(亡くなった方)がその不動産を取得した日から 計算されます。被相続人が亡くなった日ではありません。

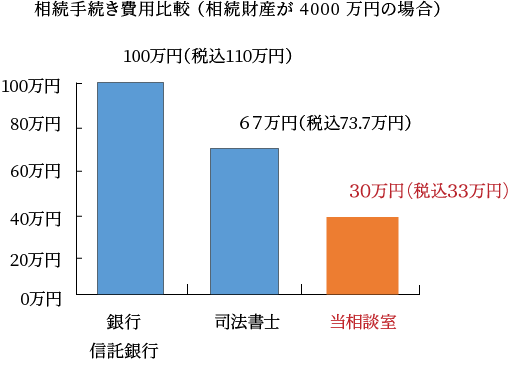

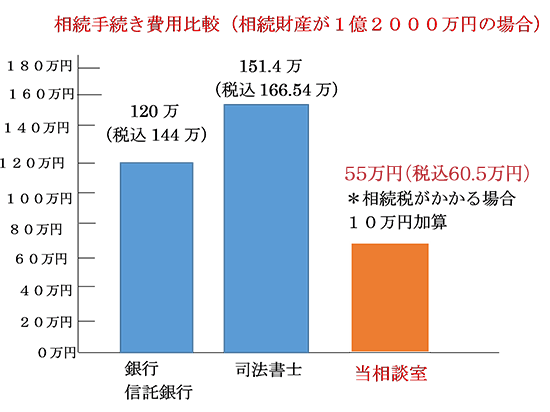

3-2.専門家に相続手続きを依頼する場合にかかる費用

①銀行・信託銀行

前述の通り、銀行や信託銀行でも遺産相続手続きサービスを提供しています。メリットは、どの専門家に頼むか悩むよりも、信頼度が高い一方で、費用は高いということになります。費用を抑えたい方向きではありません。

ある信託銀行の報酬体系

| 相続財産額 | 報酬額(税込) |

| 5000万円以下 | 財産額の 2.2% |

| 5000万円超~1億円以下 | 財産額の1.65% |

| 1億円超~2億円以下 | 財産額の1.1% |

| 2億円超~3億円以下 | 財産額の0.88% |

| 3億円超~5億円以下 | 財産額の0.66% |

| 5億円超~10億円以下 | 財産額の 0.55% |

| 10億円超~ | 財産額の0.33% |

*最低報酬額を100万円にしているため、仮に相続財産が3000万円の場合でも、 3000万円×2%=60万円ではなく、報酬は100万円になります。

②司法書士

司法書士によって違いますが、遺産整理業務として相続手続きを行っています。遺産整理業務の報酬は以下の通りです。

遺産整理業務の料金表

| 相続財産額 | 報酬額(税込) |

| 500万円以下 | 27.5万円 |

| 500万円超~5000万円以下 | 財産額の1.32%+20.9万円 |

| 5000万円超~1億円以下 | 財産額の1.1%+31.9万円 |

| 1億円超~3億円以下 | 財産額の0.77%+64.9万円 |

| 3億円超~ | 財産額の0.44%+163.9万円 |

③行政書士(当相談室)

行政書士によって、費用の設定は異なりますが、当相談室の費用の特徴は、

①事前に費用見積もりします。ご理解頂いた上で、業務開始します。

②分かりやすく、利用しやすい価格設定

他事務所で見られるような「〇〇万円~」ではなく、「〇〇万円」の定額制

当相談室の料金表

| 相続財産額 | 報酬額 |

| 500万円以下 | 20万円(税込22万円) |

| 500万円超~3000万円以下 | 25万円(税込27.5万円) |

| 3000万円超~5000万円以下 | 30万円(税込33万円) |

| 5000万円超~8000万円以下 | 35万円(税込38.5万円) |

| 8000万円超~1億円以下 | 45万円(税込49.5万円) |

| 1億円超~1億5000万円以下 | 55万円(税込60.5万円) |

| 1億5000万円~2億円以下 | 65万円(税込71.5万円) |

| 2億円超~ | 財産の種類や煩雑さ、相続人の数によって異なりますので個別見積させて頂きます。 |

*相続人が5人以内、それ以上の場合は別途相談

*不動産が1箇所、銀行や証券会社は5社以内、それ以上の場合は別途相談

*相続税の申告がある場合、上記報酬額に10万円加算されます。

*税理士等の専門家に依頼した場合、別途専門家への費用がかかります。

*上記報酬以外に、不動産の登記事項証明書、固定資産税評価証明書、戸籍謄本等の実費 手数料や郵送費、交通費などの実費については別途負担をお願いします。

遺産相続手続き代行サポートは財産額によって報酬額を決定しますが、亡くなった方の相続財産額が分からない場合、初回面談時に資料等拝見しても相続財産額が分からない場合、最低報酬額の20万円(税込み22万円)で業務を開始し、その後財産調査で相続財産額が確定した場合、当該相続財産額に基づいて報酬を決定させて頂きます。

当相談室でご依頼頂く遺産相続手続き費用の価格帯は、の間が多いです。

3-3.税理士に相続税の申告を依頼する場合の費用

以前は税理士報酬規程があったようですが、現在では税理士報酬の自由化されており、税理士事務所ごとに報酬は異なりますが、幅はありますが、相続財産額の0.5~1%程度としていることが多く、あとは難易度に応じて加算されているようです。また相続財産額が1億円を超えてくるとパーセンテージが低くなる傾向にあります。

ただし報酬ありきで、相続税申告なら税理士ならどこでもというものではなく、経験と実績が必要であり、専門に扱っている税理士に依頼すべきです。

当相談室の方針は、相談者様が税理士の紹介を希望している場合にご紹介させて頂いており、知り合いに税理士がいたり、顧問の税理士がいる場合に無理に税理士をご紹介することはありません。

ご参考までに当相談室でご紹介している税理士は相続を専門にしており、相続税申告のほか、不動産を売却した後の確定申告、一定の要件を満たすことで税金を軽減できる空き家特例の申請も対応できる税理士と提携しており、報酬も相場の範囲内で対応されていますのでお気軽にご相談下さい。

3-4.不動産業者に不動産売却を依頼する場合の費用

相続不動産を売却する際にかかる費用は、仲介手数料として売買価格×3%+6万円(税別)になります。

例えば、売買価格が3000万円の場合

3000万円×3%+6万円=96万円(税別)

これ以外にかかる費用は基本的にはないと思われますが、遠方の不動産で地価が高くない場合、別途費用が掛かることもありますので、予めかかる費用については媒介契約を締結する前に確認した方がトラブル予防になります。

詳しくはこちらをご参照ください。

執筆者 横倉肇(相続専門行政書士)

よくある質問

| 「相続手続きについて」 | 「相続(空家)不動産の売却について」 |

| 「遺言書作成について」 | 「ご依頼する際に」 |

| 「ご相談にあたって」 | 「相続手続き費用について」 |

アクセス

*建物1階がスーパーのマルエツです。

東京都港区三田2-14-5

フロイントゥ三田904号

行政書士法人スタートライン

- JR「田町」駅徒歩約7分

- 都営三田線・浅草線「三田」駅徒歩5分

- 都営大江戸線「赤羽橋」駅徒歩8分

初回相談無料!!

相続手続き・遺言・不動産に関するお悩み、お気軽にご相談ください。

東京・神奈川・千葉・埼玉を中心に全国対応

![]()

![]() 受付時間:10:00~19:00(月〜金)

受付時間:10:00~19:00(月〜金)

10:00~17:00(土)

- 誰に頼むか迷ったら

- トラブルを回避する提案力

- 説明や報告しっかりで安心

登録から、

登録から、